Tento rok nám viac ako inokedy ukázal, aké je dôležité rozumieť financiám. Krízové obdobie pandémie odhalilo viaceré slabé finančné miesta domácností, ako aj ich silné stránky. I napriek tomu, že korona zatiaľ významne nezasiahla životnú úroveň Slovákov, negatívny vplyv na domáce rozpočty pocítili až dve tretiny domácností, a problémy majú najmä živnostníci. Exkluzívny prieskum agentúry FOCUS pre Nadáciu PARTNERS, pri príležitosti Dňa finančnej gramotnosti, ktorý pripadá na 8. septembra, potvrdil fakt, že ľudia a rodiny, ktoré boli finančne pripravené na krízu, ju znášajú omnoho lepšie, až bez problémov.

Náročné korona obdobie, ako aj celková situácia v tomto roku majú vplyv na osobné a rodinné financie. Výsledky nedávneho prieskumu agentúry Focus[1] poukazujú na štyri hlavné oblasti, v ktorých sa museli domácnosti prispôsobiť a zmeniť svoje finančné správanie:

- Slováci sú opatrnejší v nákupoch – tvrdí to 60 % opýtaných, pričom z nich až 9 z 10 menej nakupujú nepotravinové položky. Približne polovica z nich odložila plánované nákupy do domácností, znížila výdavky na potraviny a prehodnotila investície do nákupu či rekonštrukcie bytu či domu.

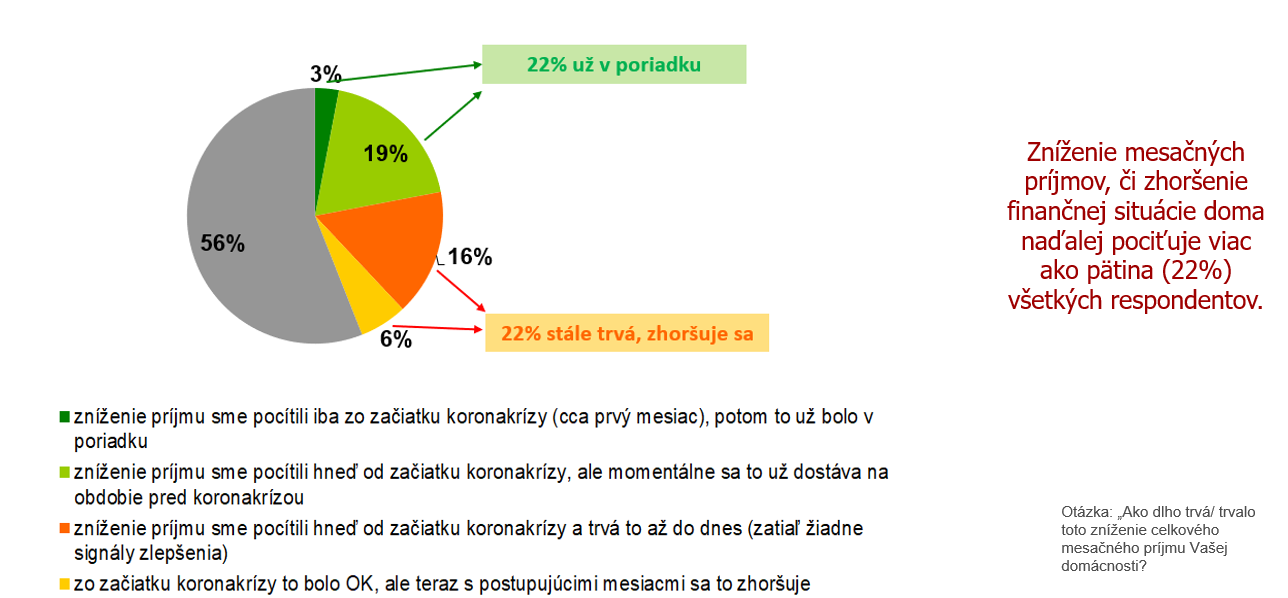

- Pocítili zníženie príjmu v domácnosti – a to nielen v dôsledku nižšej mzdy, ale aj straty zamestnania či poklesu iných príjmov. Takúto situáciu zažívajú viac ako dve pätiny opýtaných.

- Zvýšili sa výdavky domácnosti, s ktorými nepočítali – tvrdí to tretina Slovákov a ako dôvod označujú fakt, že boli a stále sú rodiny viac doma, alebo ľudia pracujú z domu. Približne 70 % domácností, ktorým sa zvýšili výdavky, ich vynaložilo na zabezpečenia bežného chodu domácnosti a výdavky na ochranu zdravia. Pätina takýchto domácností (do 20 %) uviedla nárast výdavkov súvisiacich s domácou školou, prácou z domu, do športových položiek či na online zábavu.

- Až takmer tretina respondentov deklarovala, že museli siahnuť na finančné produkty v bankách. Väčšina z týchto respondentov (81 %) musela siahnuť na úspory v banke, ktoré mali či už na bežnom, alebo sporiacom účte. Necelá pätina opýtaných (18 %) požiadala o odklad splátky hypotéky, viac ako desatina (14 %) o odklad splátky spotrebného úveru a 8 % o odklad lízingu.

„I napriek tomu, že pandémia má viac alebo menej negatívny dosah na dve tretiny domácností, celkovo Slováci hodnotia, že sa im životná úroveň zatiaľ dramaticky nezmenila, avšak ani v najbližšom horizonte neočakávajú zlepšenie či zmenu,“ spresňuje výsledky prieskumu Martin Slosiarik, sociológ agentúry Focus.

„Napríklad, ak v celej populácii deklarovalo 29 % respondentov, že muselo siahnuť na úspory, v prípade živnostníkov a SZČO to bolo až 52 %. Pri odklade splátok to bolo v celej populácii 8 %, medzi živnostníkmi až 16 %,“ uviedol príklady Slosiarik.

Silné a slabé stránky Slovákov

Až takmer tretina respondentov deklarovala, že musela siahnuť na finančné produkty v bankách. Väčšina, až 81 %, ľudí uviedla, že musela siahnuť na úspory. Necelá pätina opýtaných požiadala o odklad splátky hypotéky, viac ako desatina požiadala o odklad splátky spotrebného úveru a 8 % o odklad lízingu.

Koronakríza tak odhalila viaceré silné aj slabé stránky Slovákov. Silnou stránkou ľudí bolo, že boli disciplinovaní a promptne reagovali na vzniknutú situáciu. „Šetrili na výdavkoch a spotrebe. Štatistiky potvrdili, že ľudia menej využívali úvery a niektorí využili krízu na investovanie. Ľudia začali finančne plánovať,“ uviedla odborníčka na financie z Partners Group Andrea Straková.

Objem a rozloženie financií slovákov : * Bežný bankový účet cca 39 mld. € , z toho ročný výnos: 222 mil. € * Podielové fondy cca 9 mld. € , z toho ročný výnos: 283 mil. €

Slabou stránkou domácností je podľa Strakovej aj to, že absentuje dostatočná finančná rezerva, ľudia si nevedú podrobnejší prehľad o výdavkoch. „Slováci sú v investovaní konzervatívni, nedostatkom je aj to, že si odkladali splátky úverov, aj keď nemuseli, a ukázalo sa tiež, že prečerpávali kreditné karty,“ uviedla Straková s tým, že slabou finančnou stránkou domácností je aj nesplácanie.

„Kríza praje pripraveným, ľudia, ktorí sa rozumne správali pred krízou, prvú vlnu zvládli v oveľa väčšom pokoji. Prieskum ukázal, že domácnosti s vytvorenou finančnou rezervou museli robiť oveľa menšie zásahy do bežného chodu domácností ako tie, ktoré dostatočnú rezervu nemali,“ doplnila.

Takmer 2/3 domácností (64 %) uviedli, že z finančného pohľadu nemá pandémia žiadne pozitíva. Približne tretina uviedla (33 %), že aj napriek tejto situácii sa im podarilo znížiť výdavky a niečo ušetrili.

„Z hľadiska životnej úrovne takmer polovica nevníma svoju životnú úroveň ani ako dobrú, ani ako zlú. Približne tretina ju zhodnotila ako dobrú a viac ako pätina Slovákov vníma svoju životnú úroveň ako zlú,“ dodal Slosiarik.

Na odstránenie slabých stránok odporúča dodržiavať IDEÁLNE FINANČNÉ MIERY 10 : 20 : 30 : 40. Tie sa oplatí dodržiavať aj pri silných finančných stránkach, avšak rozvíjať ich ešte viac je vhodné neustálym finančným plánovaním. Aké to sú ideálne finančné miery?

10 = FINANČNÁ REZERVA – ALFA A OMEGA ZDRAVÝCH RODINNÝCH FINANCIÍ

Finančná rezerva je najdôležitejším a nevyhnutným prvým krokom na zlepšenie rodinnej finančnej situácie. Na finančnú rezervu by sme si mali odkladať 10 % z príjmu a jej správnu výšku tvorí až 6-násobok mesačného príjmu v domácnosti.

Tvorba optimálnej finančnej rezervy je u Slovákov dlhodobým problémom. Až tri štvrtiny Slovákov si tvoria nedostatočnú rezervu, pričom pätina ju nemá vôbec. Väčšina Slovákov, až 82 %, si však počas korony jednoznačne uvedomila, že finančná rezerva domácnosti vo výške polročného platu je nevyhnutná.

20 = INVESTOVANIE NA DLHODOBÉ FINANČNÉ CIELE

Podľa odborníkov práve krízové časy nahrávajú investovaniu a investíciám. „Trhy majú tendenciu zhruba dve tretiny svojho času rásť. Ak niekto dlho váha s investovaním, prichádza o značné zhodnotenie svojich úspor a o roky, keď sa mu investície môžu zhodnotiť,“ tvrdí Maroš Ovčarik, analytik Finančného kompasu.

Dlhodobé investovanie sa pritom začína od horizontu minimálne piatich rokov, no čím dlhšie si investované peniaze investor nevšíma, tým zaujímavejšie zhodnotenie v čase mu investícia prináša. Podľa prieskumu využili obdobie koronakrízy na investovanie len nízke 2 % respondentov. Viac ako tretina z nich investovala do podielových a ETF fondov, štvrtina do akcií a dlhopisov, prípadne do neštandardných spôsobov investovania, ako sú drahé kovy a bitcoiny. Slováci, ktorí investovali, investovali pravidelne – pričom štvrtina v sume do 50 eur mesačne a viac ako polovica sumu od 50 do 100 eur.

30 = MAXIMÁLNA VÝŠKA ÚVEROV

„Ideálny stav domácnosti je, ak nemá žiadne spotrebné úvery, pôžičky a rovnako ani nenakupuje na splátky. Ak sa pôžičke či úveru nedá vyhnúť, výška mesačnej splátky nesmie presiahnuť 30 percent príjmov domácnosti,“ upozorňuje Andrea Straková. Domácnosť tak dokáže udržať financie na uzde aj v kritických časoch.

Podľa Maroša Ovčarika sa tempo zadlžovania slovenských domácností od marca, keď vrcholila koronakríza, mierne spomalilo. „Celková výška čerpaných úverov v slovenských bankách medziročne spomalila z 8,26 % (priemer za 1Q/2020) na aktuálnych 7,06 % v júli. Z pohľadu miery nesplácania rôznych typov úverov sú na tom dlhodobo najhoršie kreditné karty. Zatiaľ čo pri viacerých typoch úverov je trend nesplácaných úverov klesajúci, delikvencia kreditných kariet je najhoršia a stále sa zhoršuje,“ opisuje Maroš Ovčarik.

Počet všetkých žiadostí o odklady splátok dosiahol podľa posledných známych údajov počet 151 919 ks (fyzických osôb) a 8 190 (právnických osôb). Ako by mali postupovať tí, ktorí boli medzi nimi? Podľa odborníčky hlavnú úlohu zohráva návyk. „Ak sme si dali odklad, a neboli sme úplne v situácii bez príjmu, rozhodujúce je, čo sme s voľnými prostriedkami urobili. Ak sme si ich odkladali a dotvárali rezervy, žiadna veľká zmena nás nečaká, presmerujeme peniaze tam, kam patria,“ tvrdí Andrea Straková. Problém skôr vidí u tých, ktorí mali voľné zdroje a tieto financie míňali. „V tomto prípade odporúčam začať čím skôr s odkladaním takej sumy, aké máme splátky. Cieľom je vytvoriť si opätovne návyk,“ radí odborníčka.

40 = BEŽNÁ SPOTREBA

Na bežnú finančnú spotrebu v domácnosti by sme si mali vyčleniť maximálne 40 percent z mesačných príjmov rodiny. Spotreba pritom býva najčastejšou oblasťou, kde zvyknú Slováci v bežnom režime skĺznuť. „Zdá sa, že v krízových chvíľach si Slováci vedia vstúpiť do svedomia a utiahnuť opasky. Podľa prieskumu zareagovali slovenské domácnosti vcelku disciplinovane a aj veľmi promptne. Výdavky prispôsobili krízovému režimu a zmenenej situácii v rodinnej kase,“ dodáva Andrea Straková.

[1] Focus reprezentatívny dotazníkový prieskum pre Nadáciu PARTNERS realizovaný v júni 2020 na vzorke 1 009 ľudí.

(1 votes, average: 5,00 out of 5)

(1 votes, average: 5,00 out of 5)