O tomto fakte sa presvedčil nejeden senior, ktorému sociálna poisťovňa vypočítala výšku dôchodku. Spoliehať sa len na štát nie je rozumné. Na dôchodok by ste mali myslieť už dnes a využiť všetky spôsoby, ktoré vám zvýšia príjem počas seniorských rokov. Poradíme vám, ako sa na dôchodok zabezpečiť a užívať si jeseň života bez obáv o financie.

Sporenie na dôchodok – len štátny pilier nestačí

Každý z vás už iste počul o tom, že sporenie na dôchodok je možné vďaka pilierom. Na Slovensku existuje štátne dôchodkové sporenie prostredníctvom sociálnej poisťovne a 2. alebo 3. pilier. Bohužiaľ len málokto pozná rozdiely medzi piliermi a z dôvodu nevedomosti ostávajú seniorom oči pre plač, keď im príde poštou oznámenie o výške priznaného dôchodku. Aké sú rozdiely medzi uvedenými druhmi sporenia a ako dosiahnuť čo najvyšší dôchodok?

Štátne starobné dôchodkové sporenie

Prvý pilier dôchodkového sporenia si musí platiť každý pracujúci človek i podnikateľ. Zo mzdy odvádzate isté percento peňazí, ktoré odchádzajú na účty sociálnej poisťovne. Ide o solidárny systém, čo znamená, že ako pracujúci prispievate na dôchodky súčasným seniorom. Momentálne na jedného dôchodcu pripadajú dvaja pracujúci.

Tento počet ani zďaleka nestačí a demografický vývoj jasne ukazuje, že v budúcnosti nebude dostatok pracujúcich, aby bol solidárny systém udržateľný. Momentálne chýbajúce prostriedky na dôchodky financuje štát. Sami musíte uznať, že ide o veľmi diskutabilný systém, ktorý vám nezaručí dôstojný seniorský život. Čo s tým? Nespoliehajte sa len na štát a využite doplnkové sporenie na dôchodok.

II. pilier dôchodkového sporenia

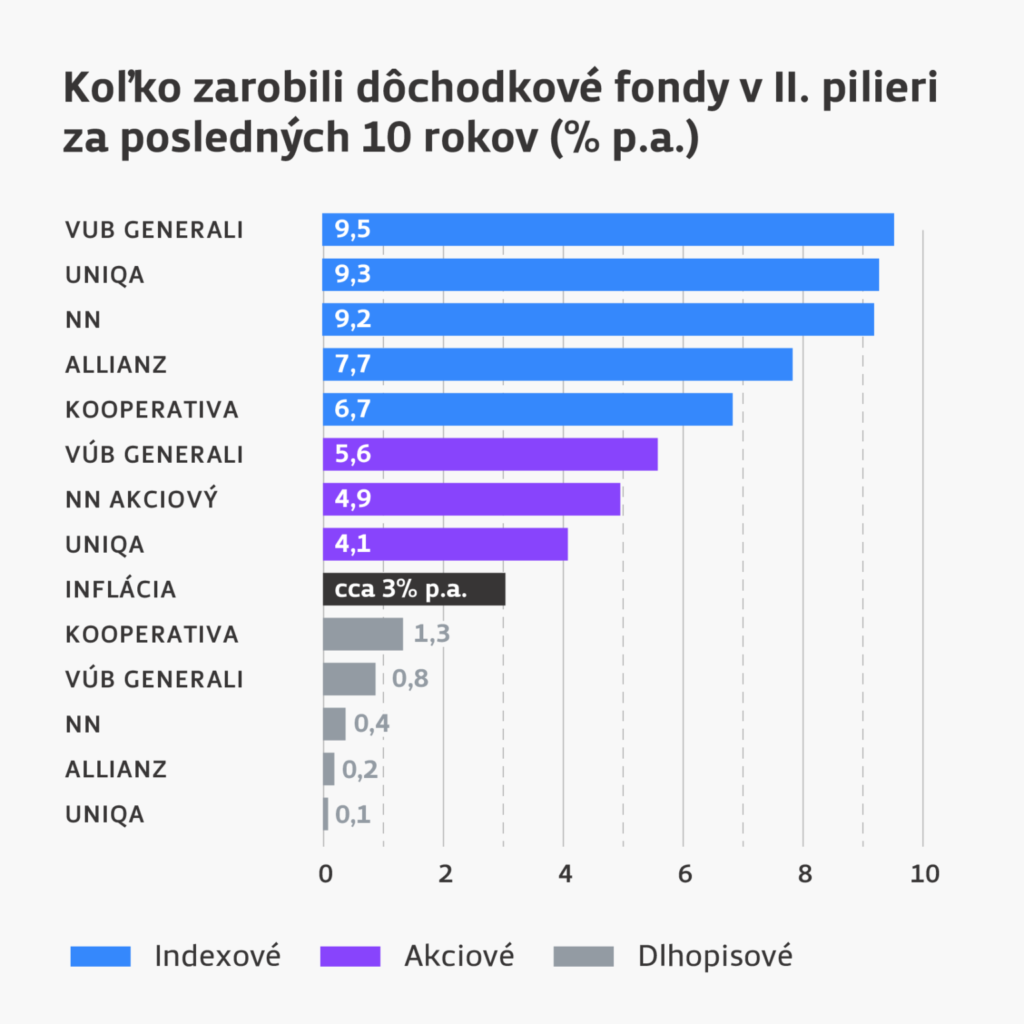

Do 2. piliera dôchodkového sporenia je povinný vstúpiť od rok 2023 každý človek mladší ako 40 rokov. Druhý pilier funguje spôsobom, že časť odvodov na starobné sporenie sa odvádza do sociálnej poisťovne a časť sa odkladá na váš osobný dôchodcovský účet. Na účte peniaze nestoja, ale sa zhodnocujú vďaka dôchodcovským správcovským spoločnostiam, ktoré peniaze investujú. Majiteľom peňazí ste vy, takže sa môžete rozhodnúť, akým spôsobom chcete vložené peniaze zhodnocovať. Možnosti máte tri – investovanie do konzervatívnych, vyvážených alebo dynamických fondov.

Konzervatívne fondy sú najmenej rizikové, investujú do dlhopisov, ale ich zhodnotenie je nízke. Vyvážené fondy investujú na 50 % do dlhopisov a zvyšné peniaze sa investujú do akcií. Dynamické fondy investujú prevažne do akcií.

„Práve pod pojmom dynamické fondy sa skrývajú dva typy fondov a to akciové a indexové. Paradoxom je, že rozdiel v zhodnocovaní týchto fondov je v priemere kľudne aj 4%. Tie najlepšie indexové fondy generujú výnos od svojho založenia v priemere cca 10% , akciové fondy až o polovicu menej tzn. v priemere cca 5%. Preto je veľmi dôležité skontrolovať si aký typ fondu využívate vo svojom 2. pilieri, lebo nie je akciový ako akciový,“ vysvetľuje Gabriela Haraus Špirlová, špecialistka v PROSIGHT Slovensko.

Výhodou druhého piliera nie je len lepšie zhodnotenie financií, ale tiež možnosť dedenia nasporených peňazí v prípade vašej smrti. Ak sa penzie dožijete, prvá polovica nasporených peňazí vám bude vyplatená v horizonte 10 rokov a druhá polovica slúži na vyplácanie doživotného dôchodku.

„Je dôležité si uvedomiť aj časté zmeny spojené s dôchodkovým systémom a v prvom rade riešiť to, aby sme 2. pilier využili naozaj maximálne počas produktívneho veku. Spôsob jeho vyplácania na dôchodku sa môže ešte zmeniť a preto je aktuálne dávkové plány potrebné brať s rezervou,“ dodáva špecialistka.

III. pilier dôchodkového sporenia

V prípade 3. piliera sporenia na dôchodok hovoríme o doplnkovom alebo o dobrovoľnom sporení na dôchodok. Výnimkou sú rizikové povolania, pre ktoré je tento pilier povinný. Tretí pilier si môžete založiť kedykoľvek a odvádzať do piliera ľubovoľnú čiastku peňazí. Niektorí zamestnávatelia vám so sporením pomôžu a prispejú každý mesiac rovnakou čiastkou, ktorú do piliera vkladáte vy. Výhodou tretieho piliera je možnosť zníženia základu dane o výšku zaplatených príspevkov. Podobne ako v druhom pilieri sú nasporené peniaze predmetom dedičského konania. Prvé nasporené peniaze je možné vybrať po 10 rokoch sporenia.

Správcovské spoločnosti vaše peniaze investujú do dlhopisov, za čo si účtujú poplatky. Často sa diskutuje o výhodnosti tretieho piliera, ale faktom zostáva, že sa oplatí predovšetkým zamestnancom, ktorým do piliera prispieva ich zamestnávateľ. Ostatným z vás odporúčame uvažovať o iných možnostiach, ako dosiahnuť na dôchodku vyšší príjem. Ak chcete v 3. pilieri zostať, overte si poplatky a výšku zhodnotenia. Správcovské spoločnosti je možné zmeniť.

„Tretí pilier je naozaj výhodný len pre zamestnancov, ktorí dostávajú príspevok od zamestnávateľa. Predstavme si, že k vášmu vkladu napr. 20€ vám každý mesiac prispeje niekto ďalších 20€. To už je mesačne 100%-tné zhodnotenie. Ak by ste si ale každý mesiac posielali svoje vlastné € na účet, ktorého priemerný ročný výnos je cca 4% a k tomu sú legislatívne dané podmienky a obmedzenia pre výber, stráca 3. pilier svoju atraktívnosť. Samozrejme, ide o zjednodušený príklad,“ objasňuje Gabriela Haraus Špirlová.

Pravidelné investovanie – rozumný spôsob sporenia na dôchodok

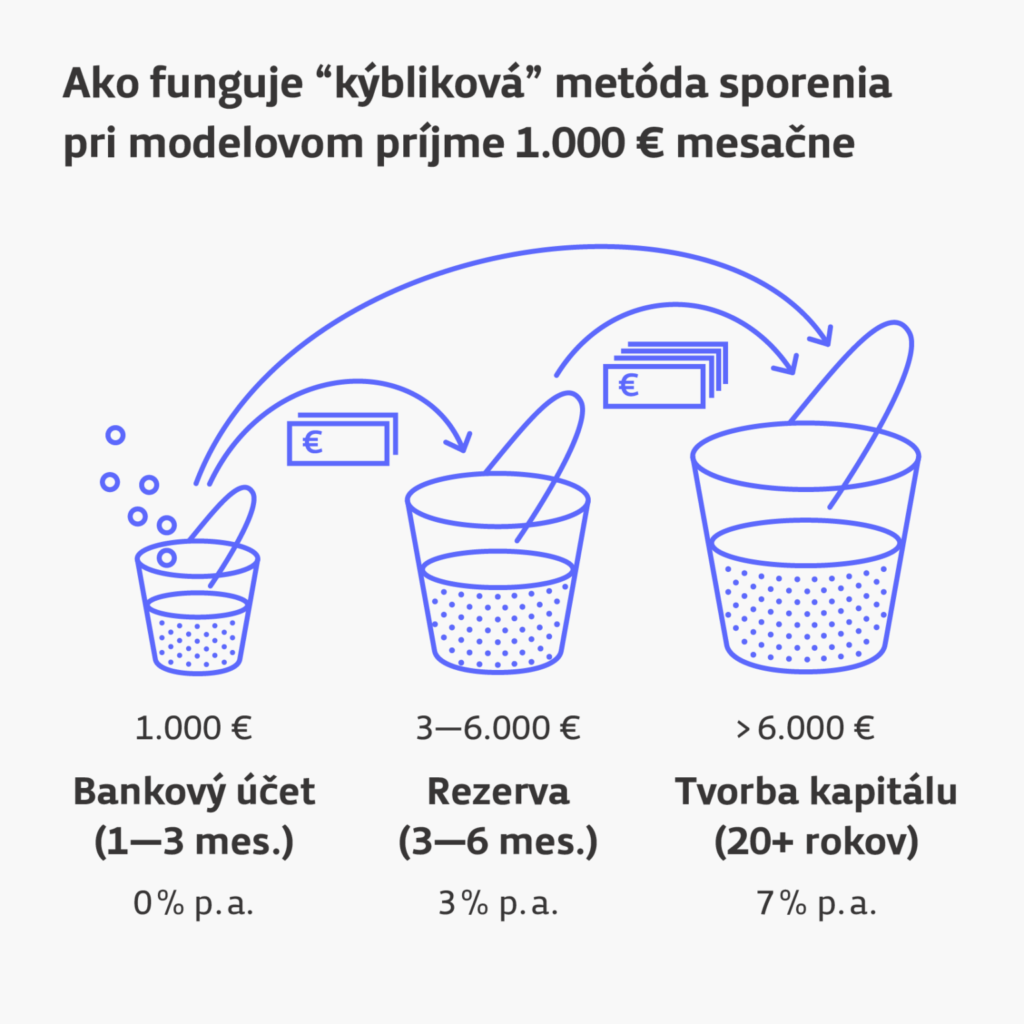

Nechcete sa spoliehať na štát a na nízke výnosy dôchodcovských pilierov? Možnosťou je pravidelné investovanie. Čím skôr začnete, tým vyššia bude vaša renta. Investovať nemusíte stovky eur mesačne. Ak ste mladí, postačí minimálna čiastka, ktorá sa vám rokmi zhodnotí a vy sa nebudete musieť obávať o to, či z penzie vyžijete. Možností pravidelného sporenia na dôchodok máte veľa.

Pokiaľ ešte nemáte vytvorenú rezervu, odpurúčame, aby ste si ju vytvorili ideálne vo výške 3 – 6 mesačných platov na pokrytie neočakávaných situácii. Ak máte prebytok rezervy nad rámec 6 mesačných platov, môžete svoje peniaze použiť ako mimoriadnu alebo štartovaciu investíciu do výkonnejších fondov.

V súčasnosti je preferované investovanie do podielových fondov a ETF fondov. V obidvoch prípadoch je možné si vybrať rôzne investičné stratégie, ktoré sadnú na mieru vašej predstave o riziku a zhodnotení. Výška výnosov z podielových fondov závisí od toho, do akých akciových titulov investuje správca fondov. ETF fondy sa nakupujú priamo na burze a kopírujú vývoj akcií. ETF fondy sú výhodnejšie z dôvodu, že poplatky za vedenie investičného účtu sú nižšie.

ETF verzus podielové fondy?

Aký je medzi nimi rozdiel? V porovnaní s podielovými fondmi sa s ETF obchoduje priamo na burze a namiesto aktívneho riadenia podielového fondu manažérmi prebieha investovanie ETF podľa presného algoritmu, teda pasívne.

ETF fondy sledujú indexové hodnoty, čiže sa riadia indexmi, a investuje sa v nich podľa toho, čo je v danom indexe. Investor tak získava výhodné rozloženie rizika, možnosť investovať do veľkého množstva cenných papierov naraz a transparentnosť počas celého investovania – vie, kam a kedy investuje svoje financie.

Podielové fondy nekopírujú žiaden index, ale riadia sa aktívnym investovaním, čo znamená, že je prítomný ľudský faktor. Manažér sleduje vývoj a vyberá akciové tituly do fondu pomocou tímu odborníkov.

Pre ľudí je najdôležitejším rozdielom medzi ETF fondmi a podielovými fondmi výška poplatkov, ktorá je pri ETF fondoch omnoho nižšia. Vychádzame pritom z toho, že pri ETF fondoch nemusíme platiť tím samotného manažéra, ktorý sleduje trh a vyberá pre nás komodity, do ktorých sa oplatí investovať. Keďže ETF fondy sa riadia indexmi, manažér sa riadi indexom a my neplatíme navyše za tím odborníkov.

Podielové i ETF fondy majú vysokú likviditu, čo znamená, že k svojim peniazom sa v prípade núdze dostanete veľmi rýchlo. Ako laikovi sa vám môže spočiatku zdať nereálne, aby ste sa v spleti fondov vyznali. Preto vám odporúčame vsadiť na skúsenosti finančných sprostredkovateľov, ktorí s vami stratégiu preberú a pomôžu vám sa rozhodnúť pre najlepší variant.

Prídavok na dieťa je štátna sociálna dávka, ktorú mesačne vypláca Úrad práce, sociálnych vecí a rodiny. Je určený na výchovu a výživu nezaopatreného dieťaťa. Nárok trvá najviac do dovŕšenia 25 rokov veku. Aktuálna výška prídavku je 60 eur mesačne. Ak budete tento štátny príspevok pravidelne investovať po dobu 25 rokov môžete dieťa vybaviť do života peknou sumou.

Zhrnutie: Spoliehať sa na štát nie je vo sfére sporenia na dôchodok rozumné. Ak váš zamestnávateľ neprispieva do 3. piliera dôchodkového sporenia, tretí pilier sa vám neoplatí. V prípade, že uvažujete nad doplnkovým sporením na dôchodok, najvýhodnejšie je investovanie do ETF fondov.

Ak máte zlé nastavené portfólio vzhľadom na váš investičný profil, môže nastať nízke alebo žiadne zhodnotenie úspor so zvoleným investičným horizontom. Ďalším dôvodom môžu byť vysoké priebežné poplatky za investičné životné poistenie alebo kapitálové životné poistenie, ktoré nie sú transparentné. Cenník služby investičného poradenstva nájdete na tomto linku.

rNUlife.sk / TS